5 fórmulas para convertir tu vivienda en una renta para la jubilación

España tiene un problema. El aumento imparable de la esperanza de vida y la baja tasa de natalidad hacen cada vez más insostenible el modelo de pensiones públicas. Todos los estudios (de la OCDE, de institutos de investigación, de universidades…) indican que a medio plazo las pensiones de jubilación deberán ser inferiores a las actuales.

El Insituto Santalucía (en colaboración con profesores de las universidades Carlos III y Jaume I y la firma Airos) ha elaborado un estudio en el que analiza las diferentes fórmulas que tiene un particular para conseguir liquidez a partir sus propiedades inmobiliarias. Es decir, convertir un activo como un piso en una renta financiera o vitalicia.

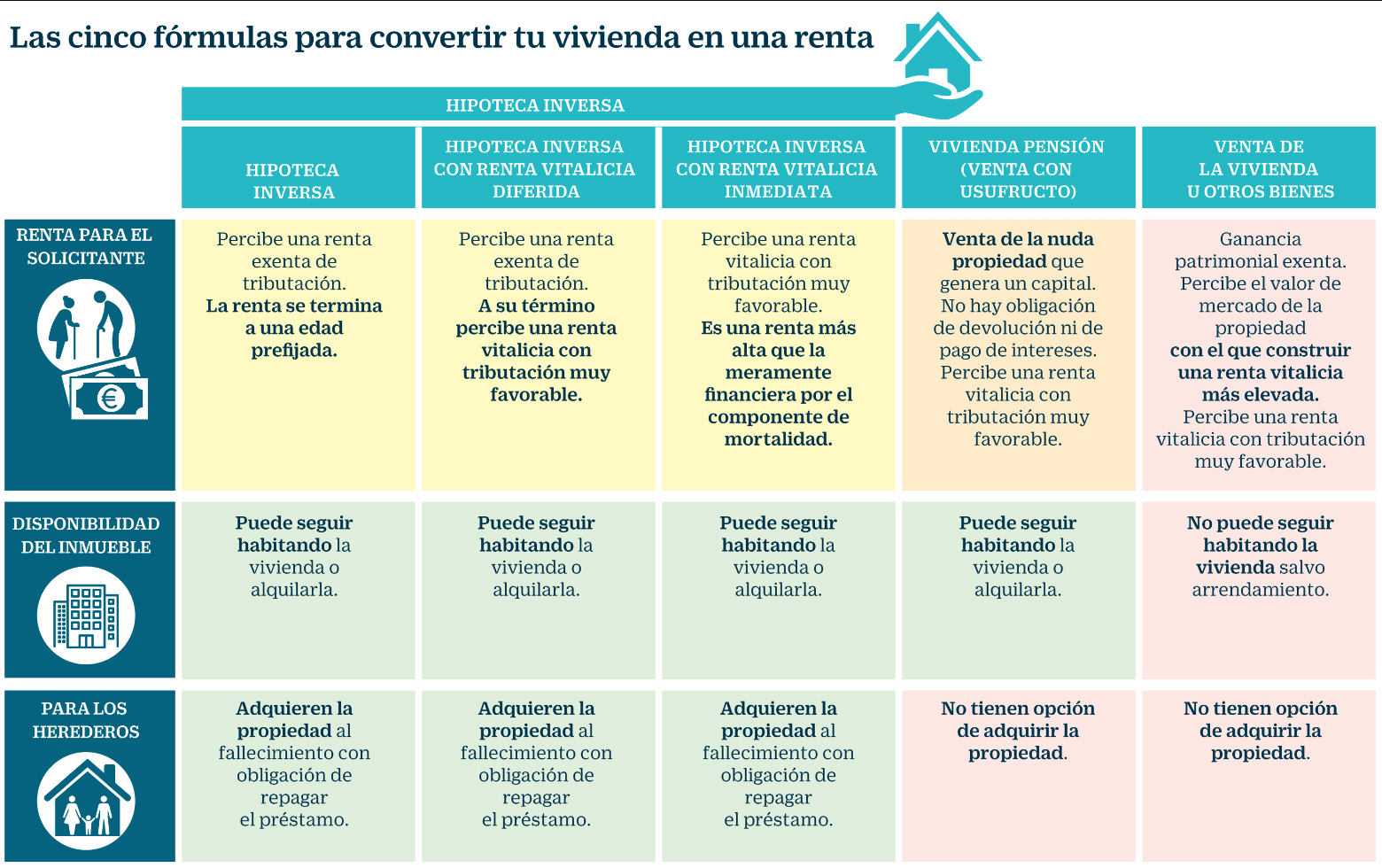

La hipoteca inversa, que se creó hace 10 años y ha tenido poco éxito comercial, es la fórmula más famosa, pero hay otras opciones como las rentas vitalicias o la venta de la nuda propiedad.

“Aquí hay un mercado durmiendo que cuando se despierte, porque las necesidades aprieten, se va a desarrollar muchísimo”, apunta Jorge Martínez Ramallo, socio de Airos y coautor del estudio.

Una persona de 75 años es propietaria de un piso valorado en 200.000 euros, pero necesita tener una renta que complete su pensión de jubilación. Acude al banco y pide un préstamo de 100.000 euros. Como garantía de devolución de ese capital, más los intereses, ofrece su propia vivienda.

Normalmente, ese préstamo tiene una duración prefijada, aunque también se puede establecer con una línea de crédito de la que se van disponiendo cantidades en función de las necesidades.

Cuando vence el préstamo, el cliente debe devolver el dinero del que ha ido disponiendo. Si no tiene liquidez, deberá vender su vivienda. En caso de fallecimiento, los herederos se quedan con la propiedad del piso, pero deben devolver al banco las cantidades prestadas.

“El problema es que en España hay mucho apego por la propia residencia y mucho interés por dejar propiedades en herencia, pero esto está cambiando”, apunta Pedro Serrano, profesor de economía financiera en la Universidad Carlos III de Madrid, que también ha participado en el estudio.

En la actualidad, las entidades financieras ofrecen entre un 50% y 60% del valor de tasación del inmueble. Una de las pocas entidades que comercializa en España la hipoteca inversa es Optima Mayores, que cuenta con un acuerdo con el banco portugués BNI Europe para realizar este tipo de operaciones.

2. Hipoteca inversa con renta vitalicia diferida

La hipoteca inversa vitalicia es la evolución natural de la hipoteca inversa convencional. En este producto financiero, la necesidad de devolver el préstamo en el caso de que el cliente sobreviva más allá del vencimiento queda solventado, ya que la hipoteca inversa vitalicia solo vencerá en el momento del fallecimiento. Por tanto, la persona puede seguir disfrutando la vivienda durante toda su vida.

En términos prácticos, se trata de dos productos en uno. Por una parte, el préstamo ofrecido por una entidad financiera con la garantía del inmueble. Por otra, un seguro en forma de renta vitalicia.

Cuando esta es diferida, en los primeros años el particular percibe una renta financiera a cargo del préstamo y, cuando esta se termina, se empieza a cobrar la renta vitalicia con una tributación muy favorable.

Así, una pareja de 70 y 72 años que pida una hipoteca inversa poniendo como garantía una casa de 300.000 euros podría cobrar 215 euros al mes durante los primeros 15 años y luego una renta vitalicia de 140 euros mensuales hasta el fallecimiento de ambos.

“Puede parecer que los importes son bajos, pero cuando se analiza desde un punto de vista puramente financiero, sin apegos, la hipoteca inversa con renta vitalicia puede resultar una opción muy atractiva”, apunta Serrano.

3. Hipoteca inversa con renta vitalicia inmediata

En el caso de la hipoteca inversa con renta vitalicia inmediata, el préstamo hipotecario se dedica íntegramente a financiar la prima única de una renta vitalicia asegurada. La renta aquí es inmediata, en lugar de diferida como en el apartado anterior, por la que el cliente la empieza a cobrar desde el momento inicial.

Si el rentista sobrevive muchos años, seguirá cobrando esta renta durante toda su vida y disfrutando de la vivienda hasta el momento del fallecimiento. En cambio, si fallece prematuramente, habrá percibido muy poca renta vitalicia, pero sus herederos tendrán que liquidar con el banco todo el capital que este prestó para constituir la renta.

“En el caso de las pensiones públicas, todo el mundo asume que puede estar cotizando toda la vida y luego enfermar y fallecer sin haber cobrado apenas su pensión pública, pero cuando se pregunta por esto mismo con una renta vitalicia la gente es muy reacia. Es una cuestión cultural”, reflexiona el profesor Serrano.

El derecho civil español permite vender una casa pero mantener el usufructo. Es lo que se denomina en términos jurídicos vender la nuda propiedad. El vendedor percibe el importe de la operación y se quedará en la vivienda hasta su fallecimiento. También podría alquilarla.

“El importe que perciba dependerá mucho de su edad. Si se trata de una persona con edad avanzada, recibirá un precio cercano al valor de mercado. En cambio, si tiene 65 años, el comprador le aplicará una importante rebaja porque no podrá disponer del piso hasta al cabo de un largo periodo”, apunta Jorge Martínez Ramallo.

La venta de la vivienda habitual por mayores de 65 años está exenta del IRPF. En concreto la ganancia de capital obtenida por la diferencia entre precio de venta y el de adquisición no soportará ningún tipo de tributación en concepto de renta.

Con el importe de la venta el vendedor puede, entre otras opciones, suscribir un seguro de renta vitalicia que le asegure una prestación periódica hasta el momento de fallecimiento. Cuando este se produzca el derecho de usufructo se extingue y se consolida la propiedad plena. De esta manera el adquirente, que hasta ese momento solo tenía un derecho de propiedad limitado, pasa a tener un derecho pleno.

La gran diferencia con la hipoteca inversa es que los herederos no tiene opción de quedarse con la propiedad.

Otra opción con que cuenta el propietario de un inmueble es venderlo por completo y convertir el dinero recibido en una renta vitalicia. Al desprenderse de su vivienda tendrá que buscar otro lugar donde alojarse (con un familiar, en una residencia de mayores…).

A cambio, el comprador le pagará un precio de mercado (superior a la venta de la nuda propiedad). Con ese capital puede constituir una renta vitalicia más elevada.Tanto la operación de venta de inmueble como la percepción de la renta tienen una tributación muy favorable.

El gran inconveniente de esta fórmula es que la persona no puede seguir habitando en su vivienda ni puede dejarla en herencia.

Si necesitas una agencia inmobiliaria con amplia experiencia en la materia, contacta con nosotros e infórmate sin compromiso.

(Fuente: Cinco Días)

Para más información puedes contactar con nosotros en info@immollar.com